Збір коштів на особисті картки волонтерів: як уникнути проблем з податковою

З початком повномасштабної агресії РФ на території України майже кожен українець долучився до волонтерської діяльності. Волонтери збирають значні суми для допомоги ЗСУ або громадянам, які постраждали від збройної агресії Росії, чи просто перераховують свої власні гроші на підтримку армії. Волонтери витрачають свої сили, час і здібності на благодійність, відіграючи значну роль в захисті держави і формуванні свідомого суспільства. Однак круглі суми, які надходять на картку волонтера, можуть викликати питання в податкової. Як уникнути проблем – пояснила юристка Центру стратегічних справ УГСПЛ Наталя Войнова.

Волонтер і закон

Відповідно до Закону України «Про волонтерську діяльність», волонтерською допомогою вважаються роботи та послуги, що безоплатно виконуються і надаються волонтерами. Волонтерська діяльність є формою благодійної діяльності.

Досить часто виникає ситуація, коли людина, яка займається волонтерством, збирає гроші на свою особисту картку, на ці гроші купує товари, обладнання, лікарські засоби і інші речі, які потім передає військовим або постраждалим цивільним особам. Але, відповідно до приписів Податкового Кодексу України, ці кошти вважаються «іншим доходом громадянина», і на всю суму зібраної волонтерської допомоги податкова служба може нарахувати 18 % податку на доходи фізичних осіб (ПДФО) і 1,5 % військового збору (ВС).

За чинним законодавством, оподаткуванню підлягає будь-якій дохід фізичної особи, нарахований (виплачений, наданий) на користь платника податку протягом звітного періоду, незалежно від джерел його отримання. Винятком з цього правила є отримані доходи, перелік яких наведено в ст.165 ПКУ, але збирання коштів у межах волонтерської діяльності на власні картки волонтерів жодним чином не підпадає під цей виняток і не підлягає звільненню від оподаткування.

Однак, якщо при переведенні коштів на особисту картку волонтера в призначенні платежу буде вказано «благодійна допомога», такі доходи також звільняються від оподаткування. І у волонтера у подальшому не виникне спору з податковою службою чи з банком щодо призначення цих коштів. В такому випадку немає значення як буде поступати благодійна допомога – чи то буде переказ з картки на картку, чи донат через Patreon або інші онлайн-сервіси для збору коштів.

Збори без податків

Є два законних способи проводити збір грошової допомоги чи донатів на особисту картку волонтера офіційно і без сплати передбачених чинним законодавством податків.

1 Спосіб: зареєструвати благодійну організацію (благодійний фонд) чи громадську організацію і отримувати кошти на рахунки цього фонду чи організації.

2 Спосіб: внести відомості про фізичну особу-волонтера до Єдиного Реєстру волонтерів – базу даних осіб, які допомагають захисникам і постраждалим громадянам нашої країни з 2014 року.

Стаття 165 Податкового Кодексу України містить положення, які дозволяють уникнути оподаткування коштів, що збираються на особисту картку в межах волонтерської діяльності, при виконанні деяких умов. Так, відповідно до приписів пп.165.1.54 статті 165 ПКУ, «звільняються від оподаткування зокрема доходи, отримані благодійниками – фізособами, внесеними у реєстр волонтерів за умови, якщо вони використані на допомогу ЗСУ і іншим підрозділам, задіяним у захисті країни від збройної агресії, або фізособам, які мешкають на території населених пунктів де проводиться антитерористична операція, або вимушено покинули місце проживання у зв’язку з проведенням антитерористичної операції в таких населених пунктах». Цей припис є чинним з 2014 року, але його дія розповсюджується і на даний час і стосується збройної агресії РФ і «воєнного стану» на території нашої держави.

Для звільнення від оподаткування грошових надходжень на особисту картку особи, яка займається волонтерською діяльністю, фізична особа – волонтер має виконати обов’язкові умови:

- фізична особа має бути включена в офіційний Єдиний Реєстр волонтерів, який ведеться Державною Податковою Службою України;

- кошти мають надходити не на будь-який рахунок фізичної особи, а виключно на той рахунок, інформація про який внесена до Реєстру волонтерів;

- отримані кошти мають бути фактично використані виключно на цілі, визначені в пп.165.1.54 статті 165 ПКУ, або на документально підтверджені витрати благодійників, пов’язані з благодійною діяльністю;

- фізична особа-волонтер має подати звітність до податкової служби України і в «Декларації про майновий стан і доходи» вказати суму отриманих на волонтерську діяльність коштів, з можливістю підтвердження, на що витрачені ці кошти.

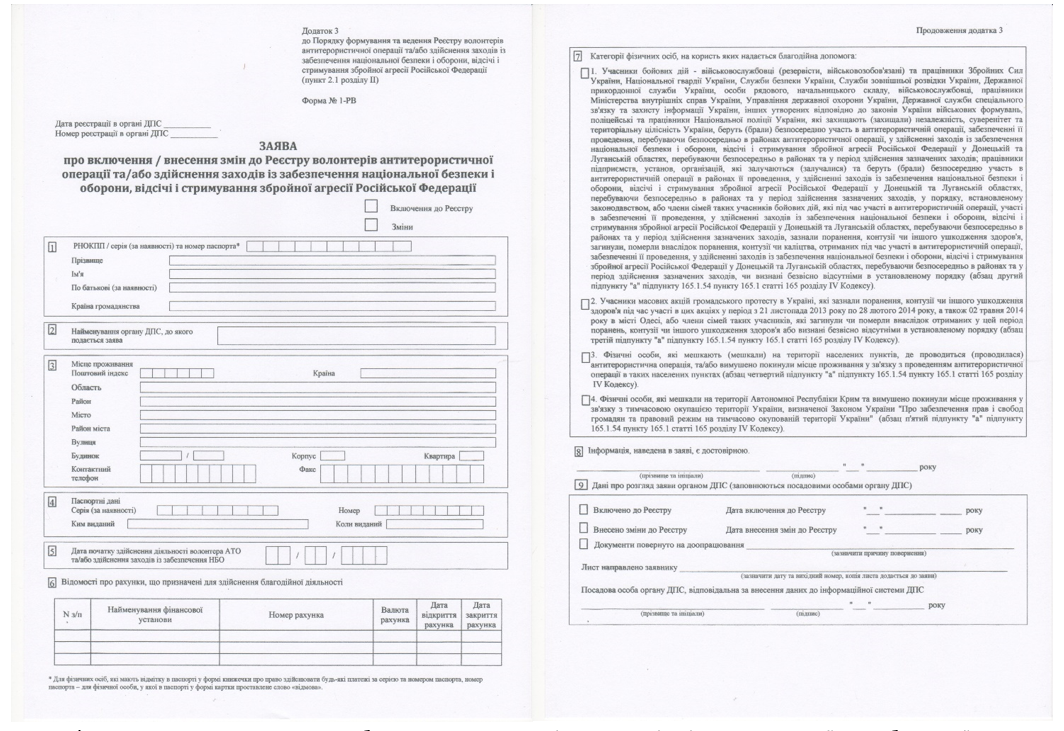

Порядок включення фізичної особи до Єдиного Реєстру волонтерів

Відповідно до наказу Міністерства фінансів України від 30.10.2014 року № 1089, для включення в реєстр волонтерів необхідно подати до Державної податкової служби Заяву встановленої форми (№ 1-РВ).

Заява форми № 1-РВ подається до будь-якого територіального відділу податкової служби України, незалежно від місця проживання чи місця знаходження фізичної особи. Разом з заявою до ДПС подається довідка з банку про номер рахунку, на який збираються кошти для ведення волонтерської діяльності, також копія паспорту і ідентифікаційного коду волонтера.

Заяву про внесення до Реєстру волонтерів фізична особа може подати у паперовій формі до Податкової служби особисто, чи відправити документи поштою, але в такому випадку підпис фізичної особи-благодійника на заяві та копія довідки з банку про відкриття рахунку, що призначений для ведення волонтерської діяльності, мають бути засвідчені нотаріально.

16 листопада 2022 року народними депутатами України був ухвалений законопроект № 8076, який максимально спрощує і диджиталізує процедуру реєстрації волонтерів. Після набрання чинності закону – відомості до Реєстру волонтерів фізична особа зможе вносити через портал електронних послуг «Дія». Достатньо буде подати заяву із зазначенням реквізитів рахунку, відкритого на ім’я волонтера, що призначений для здійснення благодійної діяльності, без надання банківської довідки, що передбачено чинною нормою.

Народний депутат України Роман Грищук пояснив, що «після набуття чинності ухваленого закону волонтери зможуть зареєструватися онлайн через «Дію», що значно зекономить їм час. До того ж це збереже нерви. Зараз важливо, щоб кожен, хто справді займається волонтерською діяльністю, вказав про це декларативно державі та вніс себе в Реєстр волонтерів, щоб потім у податківців не виникало питань з приводу збору коштів та сплати з них податків».

ВАЖЛИВО знати!

У заяві про внесення відомостей до Реєстру волонтерів необхідно зазначити дату початку здійснення волонтерської діяльності і ця дата не може бути раніше 21 листопада 2013 року. Датою початку благодійної діяльності вважається або дата відкриття рахунку, призначеного для волонтерської діяльності, або дата початку збору коштів на цей рахунок, якщо рахунок був відкритий раніше. Важливо, що від оподаткування звільняються не лише ті кошти, які були отримані волонтером після подання Заяви про включення його до Реєстру волонтерів, а і кошти, пов’язані з веденням волонтерської діяльності, які надходили на особисту картку особи протягом року, який передує року подання заяви.

Підтвердження використання коштів

Одним з проблемних питань волонтерської діяльності є питання: чи повинен благодійник-фізична особа, який внесений до Реєстру волонтерів, отримувати і зберігати документи, які підтверджують надання благодійної допомоги особам, визначеним п.п.165.1.54 ст.165 Податкового Кодексу України? Незрозуміло, яким чином мають бути підтверджені витрати волонтера, які він здійснив раніше і які не були підтверджені документально.

За роз’ясненням Державної Податкової служби України – для цілей оподаткування платники податків зобов’язані вести облік доходів і витрат на підставі первинних документів і фінансової звітності. Платникам податків забороняється формування показників податкової звітності на підставі даних, не підтверджених документами. Але яким саме чином мають підтверджуватися витрати коштів з особових карток волонтерів – Податковий Кодекс України не визначає.

Так, підтверджуючі документи витрат волонтера доводять цільове використання зібраних коштів, і таке підтвердження може знадобиться як для держави, з метою звільнення волонтера від оподаткування, так і для людей, які перераховували волонтерам гроші і хочуть отримати звіт про їх використання. Найкращим варіантом для волонтера є такий, коли придбання товарів, ліків, обладнання для армії або осіб, які потребують допомоги, підтверджено накладними, актами приймання-передачі, відомостями отримання благодійної допомоги, іншими первинними документами. Однак дуже часто надати такі звіти неможливо з об’єктивних причин, і в такому випадку волонтеру бажано мати хоча б фото і відео докази купівлі і передання обладнання відповідним особам, щоб довести, що товари потрапили у потрібні руки.

Важливо! Якщо частину коштів волонтер витратив на забезпечення волонтерської діяльності, наприклад, відремонтував автомобіль, придбав бензин чи їжу, здійснив оплату готелю для проживання, ці витрати обов’язково мають бути підтверджені документально!

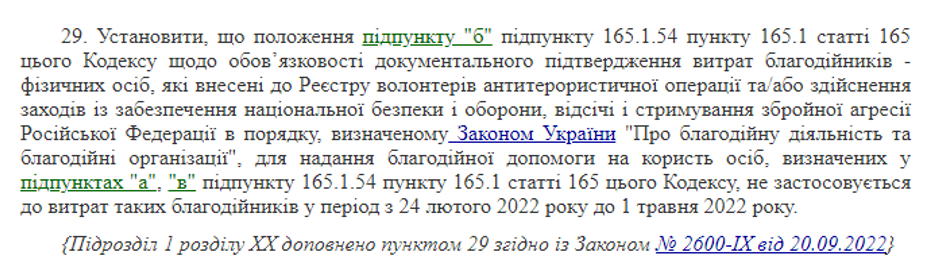

Винятком є необов’язковість документального підтвердження витрат волонтерів у період з 24.02.2022 року по 01 травня 2022 року, згідно п.29 підрозділу 1 розділу ХХ Податкового Кодексу України.

Слід мати на увазі, що на період дії «воєнного стану» на території України податкові перевірки не проводяться і фінансові санкції за порушення законодавства не застосовуються!

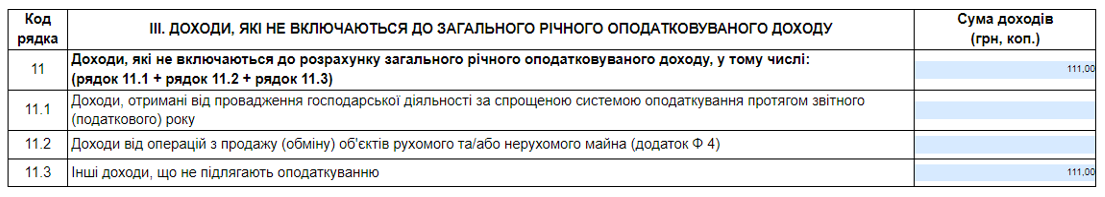

Подання Декларації про майновий стан і доходи за звітний період

При реєстрації в Реєстрі волонтерів потрібно зробити ще деякі дії, про які не слід забувати. Зокрема, в 2023 році – за попередній рік, потім у 2024 році – за 2023 рік, волонтеру потрібно подати Податкову Декларацію про майновий стан і доходи до Державної Податкової служби України, і в цій Декларації вказати усі доходи, які фізична особа отримала як волонтер. Кінцевим строком подання Декларації за 2022 рік є 02 травня 2023 року.

Сума, яку фізична особа отримала на особисту картку для ведення волонтерської діяльності, вказується в розділі 3 Декларації, п.п. 11, 11.3. В свою чергу податкова служба може запитати у волонтера підтвердження, як ці кошти були отримані і на що вони були витрачені. Тому при внесенні суми отриманих грошових коштів в податкову звітність бажано вказати ті кошти, які можливо підтвердити.

На даний час волонтерам недостатньо просто зібрати кошти і передати їх тим, хто цього потребує, чи купити на них обладнання, ліки, товари, які необхідні армії чи постраждалим особам. Для уникнення у подальшому проблем з державою або податковою службою потрібно виконати усі перелічені вище умови, при яких особових обов’язків волонтери не набувають, але мають значні пільги при сплаті податків.

Проводити реєстрацію у Реєстрі волонтерів не є обов’язковим, але банк чи податкова служба України у будь-який час можуть витребувати у волонтера відомості щодо походження коштів і їх використання, чи провести фінансовий моніторинг, що може привести до виникнення податкової заборгованості і застосування штрафних санкцій.

Тому все ж рекомендуємо зареєструватись у Реєстрі волонтерів і проводити благодійну діяльність відповідно до норм чинного законодавства.

Якщо вам необхідна юридична консультація щодо внесення відомостей в Реєстр волонтерів чи з інших питань, пов’язаних з волонтерською діяльністю, Ви можете звернутися за безкоштовною консультацією до громадських приймалень УГСПЛ за контактами.